-

-

东营市石油业商会关于组织会员企业参加“2022青岛国际水大会暨青岛国际水展”的通知

- 2022-07-29

-

-

-

东营市石油业商会关于组织会员企业参加《老板财税管控》培训会议的通知

- 2022-03-01

-

-

-

关于2020年端午节放假的通知

- 2020-06-24

-

-

-

黄河三角洲(中国·东营)第十一届油品贸易洽谈会即将召开

- 2019-06-03

-

全球炼化行业格局重塑 加速转型

|

| 全球炼油产能变化轨迹 |

2020年,新冠肺炎疫情在全球蔓延,石油需求大幅下跌,国际油价低迷,对炼化行业的影响深刻而复杂。由于炼油利润大幅降低,行业竞争加剧,一些适应能力差的老旧炼厂(大部分在欧美)不得不关停,行业整合加速,与此同时,亚洲的炼油产能建设如火如荼,产能重心东移,全球炼化格局正在加速重塑。面对危机,炼油厂商寻求转型,或是将希望寄托在化工产品上,或是瞄准生物燃料。

需求不振业绩下滑

2020年年初,新冠肺炎疫情在全球蔓延,各国纷纷采取封锁限行措施,经济活动一度停摆,导致全球石油需求出现断崖式下跌。4月,全球石油需求一度跌至7884万桶/日,同比减少2022万桶/日。美国能源情报署(EIA)最新预测显示,2020年全球石油需求将为9240万桶/日,比上个月预测低50万桶/日。石油需求大幅下跌导致国际油价暴跌,4月,WTI油价甚至出现了史无前例的负油价。尽管OPEC+达成了减产协议,缓解原油供应过剩,油价有所回升,但仍处于低位。

成品油需求同样大幅下跌,美国银行曾预计2020年全球汽油需求将较上年下降300万桶/日。燃料数据公司GasBuddy预测,美国的汽油支出在2020年因新冠病毒大流行而下降近1000亿美元至2800亿美元,为2004年以来的最低水平。在汽车销售疲软、疫情改变居民生活及消费习惯、用油成本降低、调和汽油规模增加等因素综合偏负面的影响下,预计中国2020年汽油消费量同比减少1.9%。柴油和航煤需求也有不同程度下跌,尤其是航煤,雷斯塔能源曾预计,全球航煤需求量下降40.8%(290万桶/日)。

市场需求持续低迷,炼油行业的利润长期在低位徘徊。标普全球普氏发布的数据显示,2020年4-5月期间,由于疫情影响,欧洲的柴油利润率已创下了历史新低。据市场分析机构阿格斯发布的数据,7月,欧洲西北部地区汽油利润仅为1美元/桶,远远低于2019年同期的12美元/桶。

中国炼化行业的业绩同样不容乐观,据中国石油和化学工业联合会信息与市场部主任祝昉介绍,国家统计局的数据显示,2020年前11个月,中国炼化行业营业收入同比下降了9.4%,利润同比下降21%;尤其是炼油板块营业收入同比下降了63%,利润同比降幅超过15%。炼油业绩差主要在上半年,因为上半年炼油原料是2019年下半年购进的高价原油。由于疫情影响,韩国主要炼油企业2020年或出现历史以来最大的赤字。截至第三季度末,SK Innovation、GS Caltex、S-Oil和Hyundai Oilbank的亏损总额达到4.8万亿韩元。

国际能源署(IEA)12月12日预测,全球原油需求将从2020年的9120万桶/日回升至2021年9690万桶/日。IEA对2021年的前景持谨慎乐观态度,预计汽油和柴油需求将恢复到2019年水平的97%~99%。不过有观点认为,疫情深刻改变了人们传统的工作和生活方式,疫情期间多数公司采取远程办公形式,这将对部分石油消费产生永久的负面冲击,全球石油需求峰值或提前到来,对炼油业构成更大压力。

整合加速产能重心东移

疫情期间,燃料消耗量大幅下降,炼油利润持续低位徘徊,炼油行业竞争进一步加剧,目前看来炼油行业寒冬可能仍将持续相当长一段时间,这让许多炼厂不堪重负,部分装置老旧、适应性差、抗风险能力弱的中小型炼厂或面临永久关停,行业整合加速。

关停的炼厂主要在北美和欧洲。“欧美发达经济体老化、落后、低效的炼油厂,已经无法和当前拥有最新技术的高效炼油厂相抗衡,进口产品反而比本土炼化更有竞争力。” 咨询机构IHS Markit主管Rob Smith表示,“在全球炼油产能过剩的环境下,如果某个地区产能不断扩张,其他地区的产能就势必面临关闭,这样才能维持平衡。”

IHS Markit预测,11家美国炼油厂将倒闭。壳牌位于美国最大的炼油厂——路易斯安那州的Convent炼油厂,已经因找不到感兴趣的买家而关闭。据路透社报道,壳牌还要关闭另外6家炼油厂,也是因为找不到买家。美国最大的炼油商——马拉松石油(Marathon Petroleum)也将关闭数家炼油厂,包括在新墨西哥州的盖洛普(Gallup)炼油厂和加利福尼亚州的马丁内斯(Martinez)炼油厂。EIA在2020年12月表示,美国几家炼油厂的关闭导致该国炼油总产能降至2016年5月以来的最低水平。

欧洲炼厂前景同样暗淡,贡沃公司2020年10月16日表示,考虑永久关闭其在比利时的安特卫普炼厂,该炼厂产能为11万桶/日,芬兰Neste Oyj公司表示,考虑关闭其纳塔利炼厂,产能共计26万桶/日。调研机构伍德·麦肯兹(Wood Mackenzie)表示, 总体而言,欧洲近10%的高成本炼厂(日产量为140万桶)在未来三年内将面临倒闭的严重威胁。

祝昉认为,欧洲炼厂关闭原因除了经济性不佳、失去竞争优势外,还在于欧洲在加速推进能源清洁低碳转型,大力发展替代能源,如氢能,燃油前景已经不被看好,例如英国提出到2030年禁售燃油汽车。炼油行业高峰期已过,企业从长远战略利益出发,希望把资金投入更有前景的替代能源上。

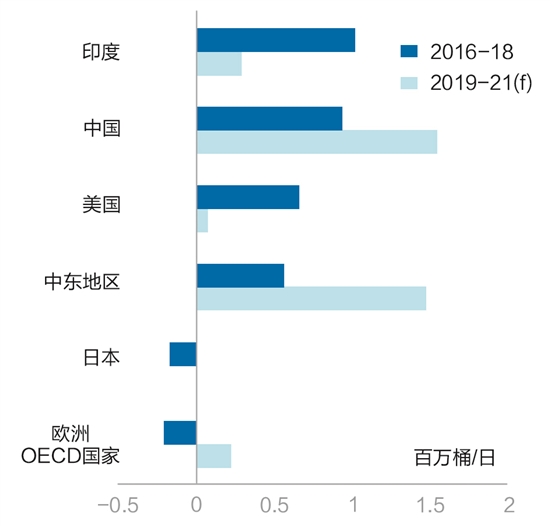

与欧美形成鲜明对比,亚洲炼厂关停较少,尤其是中国、印度、中东等国家和地区炼化产能建设依然火热,炼油产能正在加速东移。这些地区的许多新炼油厂有的已在2020年投产,有的将在2021年前后投入运营,这将导致该地区日增300万桶的额外炼油产能。到2022年,该地区将有更多新炼油厂投产。印度正在建设一个具有日加工120万桶原油能力的巨型炼油厂,预计将在2025年前后建成。

过去20年,全球炼油业由北美、欧洲、亚太“三分天下”转变为亚太“一家独大”,传统的三大炼油中心(美国墨西哥湾、 欧洲西北欧、亚太新加坡)正越来越多地受到新三大炼油中心(印度西海岸、波斯湾和红海、中国东南沿海)的挑战。随着未来几年亚太和中东仍有大量新增炼能上线,其他地区炼油业发展整体持稳或萎缩,全球炼油重心东移趋势将更加显著。

探索未来厂商寻求转型

碳减排压力不断加大,可再生能源快速发展,全球石油需求前景黯淡,一些炼油商希望通过增加石化品产量来冲破黯淡前景,炼油向化工转型的趋势更加明显。祝昉表示,国外早就是这种趋势,比如埃克森美孚大力发展下游,拓展炼化一体化,一般来说,原料端的利润是低的,越接近市场终端利润会越高。而且化工产品没有明显的消费峰值,需求与经济发展及人民生活水平密切联系,在发展中国家有很大的增长潜力。IEA预测,未来10年,塑料行业将成为全球石油需求的主流,而在过去10年中,运输燃料才是全球石油需求的主流。

这些因素已促使中东石油生产国专注于炼油厂和石化生产设施的一体化整合,加大下游石化品的生产能力。阿拉伯石油投资公司在其发表于10月12日的天然气和石化品前景报告中,已将2020~2024年计划中的石化项目投资预测较此前上调40亿美元升至950亿美元。该公司表示,到2030年,全球石油需求增长的大部分将来自石化行业。今年的危机和滞后的经济复苏可能会凸显这一趋势。

沙特阿拉伯国家石油公司(沙特阿美)正在加快石化产能扩张。在印度,沙特阿美以150亿美元的价格收购信实工业石油制化学品业务20%的股权。沙特阿美还与阿布扎比国家石油公司以及一个由3家印度大型石油公司组成的财团合作,在印度西海岸建立一个120万桶/日的一体化炼油和石化工厂。在中国,沙特阿美与中国企业计划在辽宁省建立炼油厂和乙烯裂解装置合资项目。此外,阿联酋、埃及、伊朗等也在积极寻求化工产能的扩张。

在中国,炼油向化工转型的趋势也非常明显,最近及未来几年一大批炼化一体化项目或在建设中投产。外资着重在华布局建设高附加值的大型炼化一体化项目,例如,由中国和科威特合资的中科炼化一体化项目正式建成投产。央企民企同样看重炼化一体化,例如,中国石油大庆石化炼油结构调整转型升级项目全面建成,由此正式跨入千万吨级炼化一体化企业行列;浙石化年产4000万吨炼化一体化二期项目启动。

欧美炼油厂商也在寻求新的生存空间。标普全球普氏撰文称,对于炼油厂商来说,转型成为生物燃料生产商或从事可再生燃料生产,已经成为行业里的一大趋势。在过去的几个月里,芬兰能源企业Neste、法国道达尔、意大利埃尼以及美国大型石油精炼商HollyFrontie等都已经让旗下部分炼油厂开始转为生产生物柴油。比如,HollyFrontier正在扩大可再生能源业务,预计每年将生产超过2亿加仑的可再生柴油。

在希腊行业组织船运石油新科技与可再生能源领域主管Spyros Kiartzis看来,在一个行业里存在新的机会时,谁更早抓住这一机会就更可能存活下来。不过,Spyros Kiartzis同时提醒,对于炼油企业来说,向生物燃料方向转型可能也存在一定的技术瓶颈以及原材料供应等问题。

国际能源署(IEA)在2050能源展望中称,2019年是自上世纪70年代以来世界新建炼油能力投产最多的一年,新增能力达到年1.3亿吨。为何在产能过剩的情况下,炼油能力却在逐步增加。这需要看表象,更要看到炼化一体化项目,炼油仅是环节,最终目标则是化工生产能力需要的不断提升。2020年虽然疫情影响减缓了化工原油的需求量,然而未来高端化工产量依旧会继续增加。

所属类别: 热点新闻